Американский рынок

Июньский отчет о занятости вне сельского хозяйства немного успокоил рынки. Увеличение числа рабочих мест на 372 тыс. превысило прогноз в 250 тыс. и убедило большинство экономистов в том, что рецессия пока “отодвигается”. Как заметили эксперты, уровень безработицы остался без изменений и составил 3,6%, что, вряд ли соответствует экономическому спаду.

Средняя почасовая заработная плата выросла на 0,3% м/м, и на 5,1% за год.

Винсент Рейнхарт, главный экономист Dreyfus and Mellon заявил: «В этом отчете много свидетельств совокупного спроса и мало свидетельств совокупного предложения. Но четыре месяца подряд, когда создается почти 400 000 рабочих мест, заставляет вас немного по-другому относиться к возможности снижения ВВП два квартала подряд».

Однако высокая инфляция и повышение ставок по-прежнему вызывают опасения.

Поэтому эксперты говорят: “Хорошая новость — это плохая новость сегодня”.

Филлип Тэйвс, генеральный директор Toews Corporation, сказал, что “ …рынок, похоже, дрейфует выше из-за условий перепроданности, но агрессивная политика ФРС будет препятствовать более крупному ралли в краткосрочной перспективе”.

На следующей неделе стартует сезон отчетности.

Аналитики отмечают замедление роста выручки.

Ожидается, что прибыль S&P 500 во втором квартале вырастет на 5,7%, согласно данным Refinitiv. Оценки за третий и четвертый кварталы немного снизились, но по-прежнему составляют 10,9% и 10,5% соответственно.

Американский рынок завершил неделю ростом — S&P 500 прибавил 1,94%, Nasdaq +4,56%, DJIA +0,77%.

Американские индексы

Nasdaq впервые в этом году рос пять дней подряд.

В NASDAQ 100 лидерами роста стали компании с мега-капитализацией — Apple +7,55%, Alphabet +9,87%, Tesla +11,71%.

В индексе Dow Jones Industrial Average лидировали Intel +4,54%, Nike +5,61%.

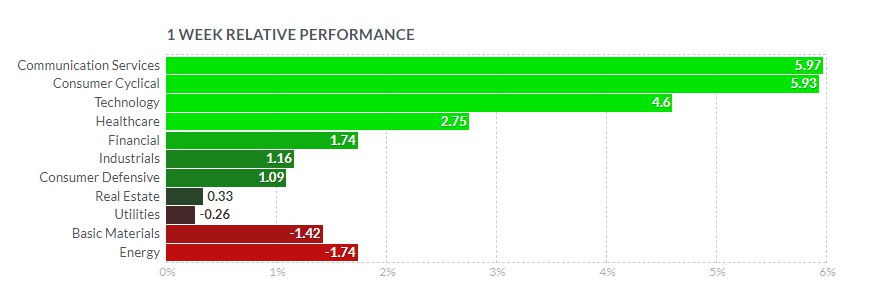

В S&P 500 8 секторов из 11 закрылись в зеленой зоне.

Сектора S&P 500

Лидерами роста по итогам недели стали услуги коммуникаций и потребительский циклический, с ростом более 5,9% каждый.

GOOG +9,87%, META +5,97%, NFLX +4,48%.

Акции Twitter упали примерно на 6% в нерабочее время в пятницу, по итогу недели — TWTR -1,5%.

Илон Маск уведомил Twitter о расторжении сделки, так как компания не выполнила свои обязательства по соглашению о слиянии.

Председатель совета директоров Twitter Брет Тейлор заявил, что компания по-прежнему намерена закрыть сделку и планирует подать в суд для обеспечения соблюдения соглашения.

TSLA +11,78%, AMZN +8,78%, NKE +5,61%.

Технологические компании прибавили 4,6%.

MSFT +4,22%, AAPL +7,55%, ADBE +6,39%, NVDA +4,48%.

Акции здравоохранения нарастили 2,75%.

Cреди лидеров роста были Moderna +23,37%, BIIB +7,79%, TECH +6,72%, REGN +5,15%.

Наиболее слабыми были энергетика и базовые материалы, -1,74% и -1,42%, соответственно.

В секторе нефти и газа - HES -5,74%, EOG -4,46%, COP -3,73%.

OXY +3,04%, OKE +2,38%.

В пятницу акции сырьевых товаров показали худшую динамику — Freeport-McMoRan потеряли 4,2%, Linde plc -4,82%.

Европейский рынок

Европейские индексы, в основном, закрылись ростом - немецкий DAX +1,58%, французский CAC 40 +1,72%, итальянский FTSE MIB +1,96%.

Британский FTSE 100 упал на 0,68%.

Европейские индексы

В пятницу лидерами роста стали бумаги автомобильных компаний, прибавив 3,2%, в то время как коммунальные услуги закрылись снижением на 0,6%.

Акции датского судоходного гиганта Maersk выросли на 7,1% на фоне положительного отчета китайской “коллеги” COSCO за первое полугодие.

В пятницу лидерами роста также были немецкий Commerzbank +7,8% и австрийская нефтегазовая компания OMV +6,6%.

Акции Tenaris выросли на 5,8% после повышения рейтинга бумаг люксембургского производителя стальных труб.

Just Eat Takeaway подорожала на 15% в среду, после сообщения о сделке с Amazon.

Акции Uniper, продолжили падение — за неделю бумаги потеряли более 30% своей стоимости.

Акции шведской компании сферы недвижимости Fabege упали на 9,6% из-за падения прибыли во втором квартале.

Акции Tag Immobilien упали более чем на 8% после того, как немецкая компания приняла решение об увеличении капитала.

Макроэкономические показатели

Промышленное производство в Германии в мае выросло на 0,2% м/м, при прогнозе роста на 0,3%; в годовом исчислении показатель упал на 1,5%.

PMI в сфере услуг еврозоны в июне составил 53,0, что немного выше прогноза 52,8, но ниже майского значения 56,1.

Акции региона закрылись разнонаправленно. Китайский Shanghai Composite упал на 0,93%, гонконгский Hang Seng — на 0,61%. Японский Nikkei 225 вырос на 2,24%, южнокорейский Kospi — на 1,96%. Азиатские индексы Производственная инфляция в Китае в июне снизилась до самого низкого уровня за 15 месяцев, вопреки мировым тенденциям. Уровень потребительской инфляции увеличился до самого высокого уровня почти за два года, хотя и остался в пределах целевого показателя около 3%. Индекс потребительских цен (ИПЦ) вырос на 2,5% г/г, после 2,1% в мае, прогноз 2,4%. В месячном исчислении ИПЦ остался неизменным после падения на 0,2% в мае. PPI в сфере производства вырос на 6,1% г/г, после роста на 6,4% в мае, ожидания аналитиков 6,0%. Индекс РТС завершил неделю падением более чем на 10% на фоне ослабления рубля. Индекс МосБиржи прибавил 0,72%. Индексы RTSI, IMOEX, W Акции "Роснефти" подешевели на 6,38% на отсечке дивидендов. Закрылись снижением бумаги "НОВАТЭКа" (NVTK) -6,34%, "ММК" (MAGN) -2,72%, "Северстали" (CHMF) -1,04%, "Интер РАО" (IRAO) -1,12%, "ЛУКОЙЛа" (LKOH) -0,84%, "Газпром нефти" (SIBN) -1,2%, "Татнефти" (TATN) -2,89%. Золотодобытчики продолжили снижение — Polymetal (POLY) -2,34%, “Полюс” (PLZL) -1,04%. Бумаги размещаются по открытой подписке по цене 34,29 руб. В случае полного размещения сумма привлеченных средств составит около 186 млрд рублей. На прошлой неделе стало известно, что глава "Норникеля" Владимир Потанин дал согласие на начало переговоров по слиянию "Норникеля" и "Русала" - по итогам недельных торгов — UC Rusal (RUAL) +5,66%, "Норникель" (GMKN) -2,22%. Акции обыкновенные "Сургутнефтегаза" (SNGS) выросли на 3,52%, (“префы” снизились на 0,25%); подорожали бумаги “Газпрома” (GAZP) +2,86%, "НЛМК" (NLMK) +3,68%, АФК "Система" (AFKS) +1,31%, Сбербанка ао (SBER) +2,61%, "АЛРОСА" (ALRS) +0,91%. Российские акции, W, MOEX Цены на нефть в конце недели вернулись к росту, хотя по итогам недели закрылись значительным снижением. Стоимость сентябрьских фьючерсов Brent упала на 4,13% и составила $107 за баррель на закрытии в пятницу. Контракты WTI подешевели на 3,36% до $104,79 за баррель. Фьючерсы на нефть WTI, Brent, W, NYMEX Данные по рынку труда США в пятницу оказались сильнее прогнозов, что оказало поддержку рынку. Goldman Sachs опубликовал в пятницу отчет, в котором отмечено, что мировой рынок нефти испытывает структурный дефицит на фоне умеренного восстановления спроса в Китае и снижения российского экспорта, для восстановления баланса необходимы более высокие цены. Саудовская Аравия объявила о решении повысить цену на нефть для азиатских покупателей на 2,80 доллара за баррель с поставкой в августе. В Ливии по-прежнему проблемы на востоке, в результате чего почти вся нефтегазовая деятельность прекращена из-за вооруженных протестов. Государственная нефтяная компания страны в прошлую среду заявила о приостановке экспорта сырой нефти из двух своих портов — Эс-Сидер и Рас-Лануф. Ранее, Ливия заявила, что может приостановить экспорт нефти из залива Сирт, где находятся многие экспортные терминалы страны. Июньский экспорт сырой нефти из Ливии за последние четыре месяца снизился до 20-месячного минимума в 610 000 баррелей в сутки. Несмотря на соглашение по наращиванию добычи более быстрыми темпами со стороны ОПЕК+, страны альянса фиксируют падение добычи второй месяц подряд из-за невыполнения запланированных объемов производства в Ливии и Нигерии. ОПЕК+ согласилась увеличивать добычу нефти на 648 000 баррелей в сутки в августе, однако это решение скорее всего не будет выполнено, поскольку большинство стран ОПЕК+ не могут увеличить добычу из-за нехватки мощностей. На прошлой неделе Китай сообщил о новых случаях Covid, что стало медвежьим фактором для рынка энергоносителей. Vortexa сообщила о росте запасов на плавучих хранилищах на 1,2% за неделю до 92,51 млн баррелей. Согласно данным еженедельного отчета EIA, запасы сырой нефти в США оказались на 10,8% ниже среднего сезонного значения за 5 лет, запасы бензина — на 9,1% ниже и (3) запасы дистиллятов — на 21,3% ниже среднего за 5 лет. Добыча сырой нефти в США за неделю не изменилась и составила 12,1 млн баррелей в сутки. Baker Hughes сообщила, что количество активных нефтяных вышек в США за неделю выросло на 2 единицы до максимума за 2,5 года в 597 установок. Цены на драгоценные металлы завершили неделю в красной зоне. Фьючерсы на золото COMEX подешевели на 3,29% до 1742,3 долл. за тройскую унцию. Фьючерсы на серебро упали на 2,19% до 19,165 долл. за унцию. Фьючерсы на золото и серебро, W, COMEX Цены на промышленные металлы снижались на фоне опасений замедления экономического роста и новых карантинных ограничений в Поднебесной — алюминий подешевел на 0,23%, медь — на 2,36%, палладий — на 1,63%. Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: "Трейдинг Основы"Азиатский рынок

Российский рынок

Бумаги "Аэрофлота" выросли на 3,22%, компания начала в пятницу дополнительную эмиссию 5 424 308 073 обыкновенных акций номинальной стоимостью 1 руб.

Сырьевые рынки

Нефть

Металлы