Ликвидность в трейдинге — это ключевая характеристика любого финансового рынка, будь то рынок акций, валют или криптовалют. Высокая ликвидность подразумевает, что на рынке присутствует большое количество покупателей и продавцов, что позволяет минимизировать ценовые колебания и снижает риски для участников. В условиях низкой ликвидности цена актива может резко меняться при сделках, что усложняет прогнозирование и увеличивает издержки.

Эта статья подробно рассматривает, как ликвидность формируется на различных рынках, почему она важна, и как осуществляется сбор ликвидности в трейдинге.

Понятие ликвидности криптовалюты

Ликвидность криптовалюты — это способность цифрового актива быстро быть обмененным на фиатные деньги или другие криптовалюты при минимальных потерях в стоимости. В отличие от традиционных финансовых рынков, где ликвидность может регулироваться центральными институтами или маркетмейкерами (те самые поставщики ликвидности криптовалюты), крипторынки опираются на децентрализованную сеть участников.

Наиболее ликвидная криптовалюта, такая как Bitcoin и Ethereum, торгуется на множестве платформ и характеризуется высоким спросом, большими объемами торгов и узкому спреду между ценами покупки и продажи. Однако менее популярные токены могут иметь высокие ценовые колебания из-за ограниченного числа участников рынка, что делает их неликвидными и более рисковыми для инвесторов. Ликвидность криптовалют также напрямую зависит от объёмов торгов: чем выше суточные объёмы, тем стабильнее и надёжнее торговля.

Например, самая ликвидная криптовалюта — это Bitcoin. По данным CoinMarketCap, на август 2024 года среднесуточный объём торгов BTC превышает $29 млрд. А самые ликвидные пары криптовалют — это BTC/USD и ETH/USD.

Важно отметить, что ликвидность затрагивает все сферы криптовалют. К примеру, чтобы быстро и легально вывести криптовалюту, вам понадобится достаточная ликвидность. К тому же, это влияет и на стейкинг криптовалют. Чем выше ликвидность монет, тем выше обычно APY за хранение токенов.

Почему ликвидность важна?

- Стабильность цен – высокая ликвидность снижает риск резких колебаний цен, обеспечивая более предсказуемое ценообразование.

- Снижение транзакционных издержек – узкий спред между ценами покупки и продажи уменьшает расходы на сделки.

- Быстрое исполнение сделок – ликвидные рынки позволяют мгновенно совершать сделки, без ожидания появления встречного предложения.

- Повышенная доступность к капиталу – высокая ликвидность облегчает доступ к средствам, так как активы можно быстрее конвертировать в наличные или другие активы.

- Меньший риск манипуляций – на ликвидных рынках сложнее манипулировать ценами из-за большого количества участников, что делает торговлю более прозрачной.

Высокая ликвидность на рынке — это гарантия эффективности и безопасности для трейдеров, особенно в условиях высокой волатильности.

Разница между ликвидными и неликвидными акциями

Разница между ликвидными и неликвидными акциями заключается в их способности быстро и без значительных потерь в цене быть проданными или купленными на рынке.

Ликвидные акции — это ценные бумаги, которые активно торгуются на фондовом рынке и имеют высокие объёмы торгов. Примеры таких акций включают крупные компании из индекса S&P 500, такие как Apple, Microsoft, или Amazon. Например, акции Apple (AAPL) имеют среднедневной объём торгов свыше 60 миллионов акций, что делает их высоколиквидными. Узкий спред между ценой покупки и продажи (часто меньше 0,01 доллара) позволяет инвесторам совершать сделки с минимальными издержками и быстро реагировать на рыночные изменения.

Неликвидные акции — это ценные бумаги, которые торгуются реже, часто с низкими объёмами и значительными колебаниями цен. Примером могут быть акции малых компаний или так называемые «пени-стоки» (penny stocks) — акции стоимостью менее $5. Например, акции малых компаний на внебиржевых рынках (OTC) могут иметь объёмы торгов менее 10 000 акций в день, а спред может достигать нескольких центов или даже долларов. Это означает, что инвесторы могут столкнуться с трудностями при попытке продать такие акции по приемлемой цене, особенно в условиях низкого спроса.

Как формируется явная и скрытая ликвидность?

Явная ликвидность и скрытая ликвидность — это два разных вида ликвидности, которые формируются на рынке в зависимости от того, как участники выставляют свои ордера и как они взаимодействуют с общим рыночным спросом и предложением.

Явная ликвидность

Явная ликвидность — это объёмы ордеров, которые видны на биржевом стакане и доступны для всех участников рынка. Она формируется за счёт лимитных ордеров, которые трейдеры выставляют с конкретной ценой покупки или продажи актива. Такие ордера открыто отображаются в биржевом стакане и показывают объём и цены, по которым можно совершить сделку.

Например, если трейдер хочет продать 100 акций Apple по цене $180, он выставляет лимитный ордер, и этот ордер становится видимым для всех других участников рынка. Такой ордер добавляет явную ликвидность на рынок, поскольку любой другой трейдер может мгновенно купить эти акции по предложенной цене.

Скрытая ликвидность

Скрытая ликвидность, напротив, не отображается в биржевом стакане. Она формируется за счёт скрытых ордеров, которые могут быть размещены, но не видны для других участников рынка до момента исполнения. Эти ордера, также называемые «iceberg orders» (айсберг-ордера), позволяют трейдерам скрывать большую часть своего объёма, выставляя на показ лишь малую долю, чтобы не влиять на рынок слишком сильно.

Например, трейдер может разместить скрытый ордер на покупку 10 000 акций, но видимым на рынке будет только 100 акций. Как только этот видимый объём исполнится, следующий небольшой объём снова появится в стакане. Таким образом, трейдер сохраняет своё намерение скрытым, избегая значительного влияния на рыночные цены.

Понятие ликвидности на рынке Форекс

Ликвидность на Форекс означает способность валютных пар быстро купаться или продаваться с минимальными ценовыми колебаниями. Форекс является одним из самых ликвидных рынков в мире благодаря огромному объёму ежедневных торгов, которые превышают $6 триллионов. Высокая ликвидность на этом рынке обеспечивается участием множества игроков, включая банки, центральные банки, хедж-фонды и розничных трейдеров. Чем популярнее валютная пара, тем выше её ликвидность.

Например, пара EUR/USD считается одной из самых ликвидных, с ежедневными объёмами торгов более $1 триллиона, что позволяет трейдерам заключать сделки с минимальными спредами и быстрым исполнением.

Какие факторы влияют на ликвидность рынка?

Факторы, влияющие на ликвидность на бирже:

- Объёмы торгов – большее количество участников увеличивает ликвидность (а снятие ликвидности в трейдинге наоборот, снижает активность торгов).

- Время торговой сессии – ликвидность выше во время активных торговых сессий (например, Лондонская и Нью-Йоркская сессии на Форексе).

- Новости и экономические события – важные новости могут временно повысить ликвидность из-за увеличения объёмов торговли.

- Волатильность рынка – высокие колебания могут как повышать, так и снижать ликвидность.

- Глобальные экономические условия – стабильность или нестабильность в мировой экономике напрямую влияют на ликвидность.

- Доступность к инструментам – наличие технологий и платформ, упрощающих доступ к рынку, увеличивает ликвидность.

Статистика самых ликвидных торговых инструментов

Самые ликвидные торговые инструменты характеризуются огромными объёмами торгов, минимальными спредами и высокой частотой сделок.

Ниже представлены активы, которые по состоянию на 2024 год имеют наибольший пул ликвидности в трейдинге:

- EUR/USD (Форекс) – самая торгуемая валютная пара с ежедневным объёмом более $1 триллиона.

- Bitcoin (Криптовалюты) – среднедневной объём торгов составляет около $20 млрд, что делает его самым ликвидным цифровым активом.

- Apple (Акции) – акции AAPL имеют суточный объём торгов свыше 60 миллионов акций, обеспечивая высокую ликвидность.

- Золото (Сырьевые товары) – ежедневный объём торгов золота превышает $100 млрд, особенно в периоды экономической неопределённости.

- S&P 500 (Фьючерсы) – индексный фьючерс S&P 500 является одним из самых популярных и ликвидных контрактов на рынке, с огромными суточными объёмами.

Где торговать на ликвидных рынках?

Торговать на ликвидных рынках можно через крупные биржи и брокеров, которые предоставляют доступ к наиболее востребованным активам с большими объёмами торгов. Например, для торговли валютами на Форексе популярные брокеры, такие как IG и Saxo Bank, предлагают высокую ликвидность на парах EUR/USD и GBP/USD. Захват ликвидности в трейдинге играет важную роль, поскольку позволяет трейдерам использовать большие ордера для исполнения сделок без значительного влияния на цену.

В сфере криптовалют ликвидные рынки можно найти на крупных биржах, таких как Binance и Coinbase, где доступны активы с большими суточными объёмами, такими как Bitcoin и Ethereum. Для торговли акциями высокой ликвидностью обладают площадки, такие как Нью-Йоркская фондовая биржа (NYSE), где ежедневно торгуются акции крупных компаний, таких как Apple и Microsoft.

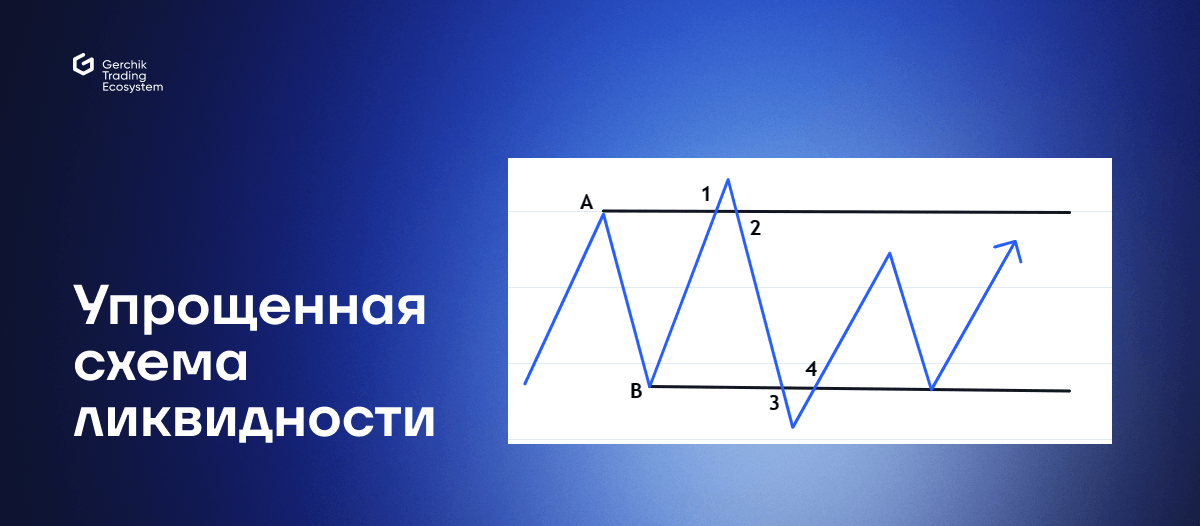

На этих рынках также существуют зоны ликвидности в трейдинге, где накапливаются крупные ордера, что позволяет трейдерам использовать их для более точного входа или выхода из позиций.

Но вы можете торговать и на крипторынке, где суточная ликвидность криптовалюты превышает торги других традиционных активов.

Заключение

Ликвидность играет ключевую роль в успешной торговле, обеспечивая стабильность цен, быстрое исполнение ордеров и снижение транзакционных издержек. Независимо от того, торгуете ли вы акциями, валютами или криптовалютами, выбор ликвидных инструментов помогает минимизировать риски и оптимизировать вашу стратегию. Однако для эффективного использования всех преимуществ ликвидных рынков необходимо понимание их механизмов.

В Gerchik Trading Ecosystem обучение трейдингу охватывает все ключевые аспекты ликвидности, включая стратегии захвата ликвидности и работу с зонами ликвидности. Вы научитесь анализировать рынки, грамотно использовать ликвидные инструменты и принимать взвешенные решения в любой рыночной ситуации.

Часто задаваемые вопросы

Как определить ликвидность в трейдинге?

Ликвидность в трейдинге можно определить по объёму торгов и спреду: чем выше объём и меньше спред, тем выше ликвидность.

Как увидеть ликвидность на графике?

Ликвидность на графике можно оценить через индикаторы объёма и плотность ордеров в биржевом стакане.

Как работает ликвидность на бирже?

Ликвидность на бирже обеспечивается наличием активных покупателей и продавцов, которые постоянно выставляют ордера, поддерживая движение рынка.