Чтобы регулярно отслеживать результаты своих инвестиционных успехов, надо периодически подсчитывать доходность портфеля. Порядок расчета несложный, но там есть свои особенности.

Зачем надо считать доходность инвестиционного портфеля

Когда деньги лежат на депозите в банке — необходимости в подсчетах нет. У всех банковских депозитов за редким случаем есть своя единая фиксированная ставка, выраженная в процентах . Достаточно умножить сумму вклада на этот процент — полученное число и будет той самой доходностью.

Как посчитать доходность портфеля в более сложных случаях — там расчет зависит не только от суммы, но и срока, в течение которого она находится на счете -процентные ставки могут быть ступенчатыми, проценты могут начисляться на остаток средств и пр. Обычно такое характерно для накопительных счетов.

Но в целом, банковскому депозиту неважно, когда и сколько вы положили денег на счет, как часто его пополняли.

С брокерским счетом все иначе:

- финансовых активов в портфеле инвестора может быть несколько разных видов, и цена на каждый непрерывно меняется

- инвесторы регулярно производят перебалансировку портфеля — перераспределение активов оптимальным образом с целью сбалансировать риски и прибыль

- они могут пополнять счет или частично выводить деньги — а на брокерском счете без потери процентов сделать это весьма проблематично

- каждый финансовый инструмент имеет свои особенности, которые при операциях с бумагами надо не упустить

- комиссионные брокера могут измеряться в виде процента от каждой сделки или абонентской платы в месяц

Все это здорово усложняет подсчет доходности. Но делать его надо, чтобы понимать, какую доходность стоит ожидать или сколько процентов можно потерять на неожиданных просадках.

Понятие доходности инвестиционного портфеля инвестора

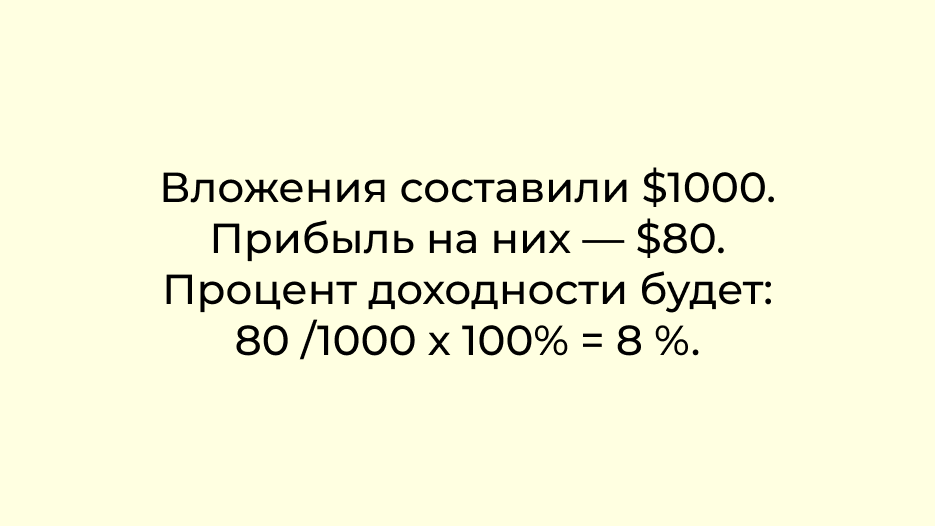

Инвестиционный доход принято считать в процентах. Ведь доход в сумме мало о чем скажет, если не знать размер вложенного капитала. Важно понимать пропорцию между вложениями и прибылью.

Поэтому сумму прибыли (пусть будет в долларах) делим на начальный депозит и умножаем на 100.

Расчет доходности портфеля ценных бумаг на примере:

Допустим, эти деньги инвестор заработал за 10 месяцев. У инвестора был выбор — положить деньги в банк на депозит под 8% годовых или инвестировать в другой проект под 20% за 2 года.

Как понять, что было бы выгоднее?

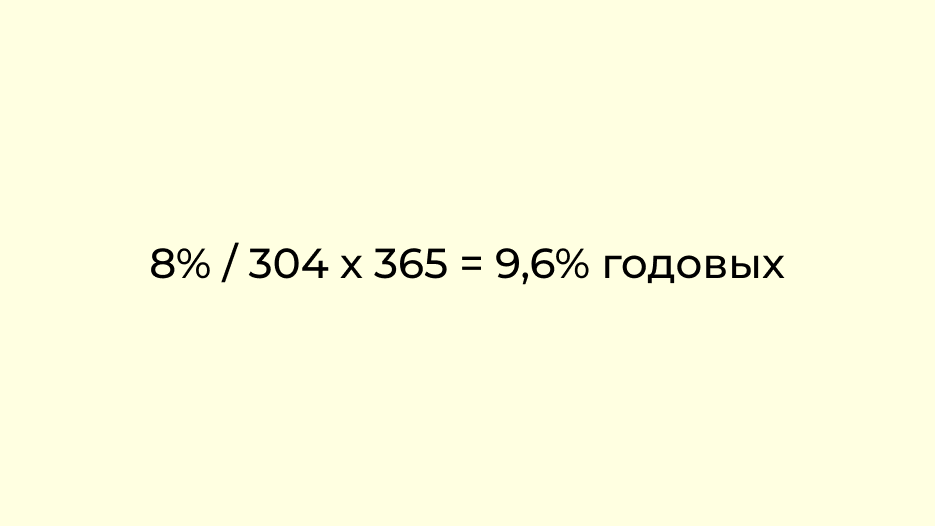

Для этого надо доход за любой период привести к годовой ставке — надо разделить доход на срок инвестиций в календарных днях и умножить на 365 дней.

В примере выше 8% дохода инвестор заработал за 10 месяцев — это 304 дня.

Годовая доходность составит:

Годовая доходность банковского депозита пусть будет 8%.

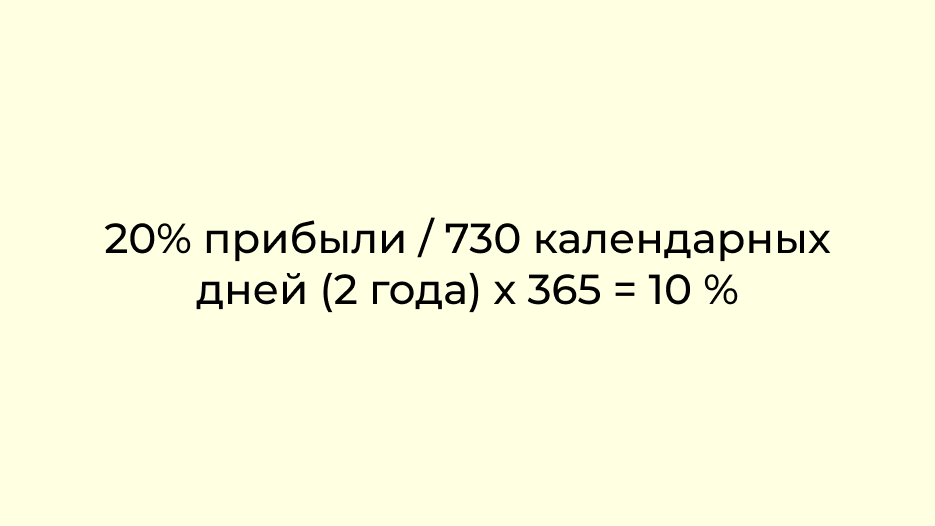

Считаем данные по другому проекту:

Выходит, что в годовом сопоставлении текущий портфель инвестора выгоднее банковского депозита, но другой проект был бы еще выгоднее.

Данный способ расчета упрощенный и не очень точный.

Открыть счет у брокера и внести на него деньги — это лишь один шаг в инвестировании. Еще до него будет полезно узнать, как правильно анализировать рынок.

Расчет среднегодовой доходности с помощью формулы CAGR

Он нужен при долгосрочном инвестировании, чтобы понимать среднегодовую доходность портфеля и сравнить потенциальную доходность разных активов до того, как вложиться в них. Например, можно сравнить доходность портфеля облигаций и других бумаг — акций или фьючерсов.

Можно не заморачиваться и посчитать среднее арифметическое — суммировать доходность за все годы и разделить на количество лет. При небольшом разбросе значений результат будет близким к истине.

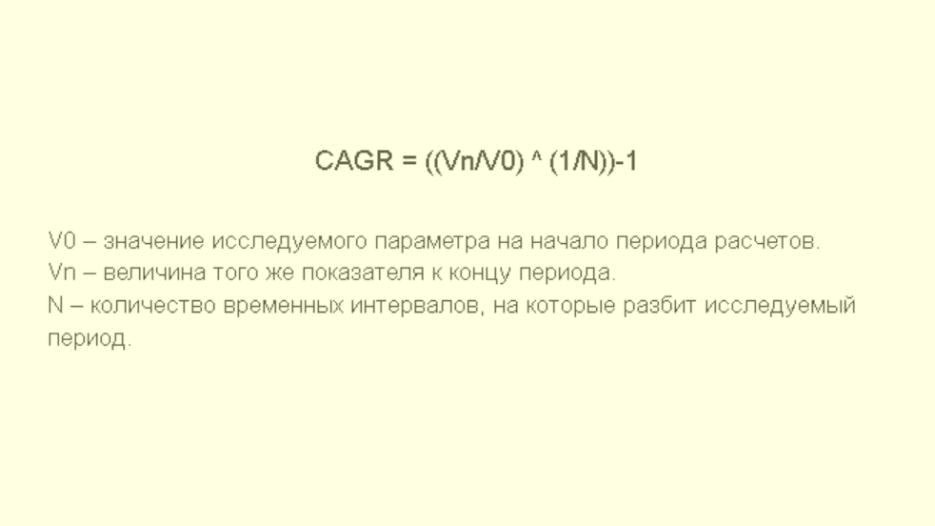

CAGR считает среднюю скорость роста инвестиций с учетом сложного процента и того, что вложения ежегодно реинвестируют. CAGR иногда понимают, как стоимость инвестиций в промежуточные годы, потому что на нее влияет стоимость инвестиций в первый и последний год

Формула для расчета доходности портфеля выглядит так:

Пример:

Первоначальная стоимость портфеля — $ 1 млн.(для удобства расчета)

Стоимость через год — $1 086 000

Через два — $1 214 000

Через три — $1 327 000

Прирост по годам составил 8.6%, 11.7% и 9.3%

Среднегодовой прирост равен 10.9%

CAGR — 9.9%

Показатель полезен тем, что учитывает изменения параметра по годам и поэтому более точен, а формула расчета не такая уж сложная.

Расчет среднегодового темпа роста нужен для разных аспектов учета личных финансов.Чаще всего им пользуются, чтобы рассчитать средний рост отдельных инвестиционных инструментов на разных периодах времени.

Формулу CAGR применяют, чтобы сравнить доходность, к примеру, облигаций и депозита — чтобы понять, куда выгоднее вложиться. Можно сравнить результаты деятельности нескольких компаний и спрогнозировать их будущий рост, опираясь на исторические данные.

Минус формулы в том, что она не учитывает волатильность и может рассчитать лишь средний процент возврата. Поэтому на данный показатель нельзя опираться как на единственный. За исключением случаев, когда сумму инвестиций внесли однажды на старте и больше не совершали никаких транзакций со счетом — не добавляли и не снимали деньги со счета.

Доходность портфеля с переменной суммой инвестиций

Что это значит и как рассчитать доходность инвестиций в этом случае?

Гораздо чаще инвесторы добавляют деньги на счет или снимают какие-то суммы — рассчитывать доходность становится сложнее.

Один из быстрых и точных способов — применять функцию ЧИСТВНДОХ в Excel ( в английской версии она называется XIRR).

Функция обрабатывает два массива — ввод/вывод средств и даты совершения операций.

Пример:

1 февраля инвестировано $ 1 млн

1 июня добавлено $ 600 тысяч

1 сентября снято $ 400 тысяч

1 ноября стоимость портфеля составила $ 1,37 млн

Чтобы посчитать доходность, внесем данные в таблицу — пополнения счета со знаком плюс, снятия — со знаком минус. Применяем функцию ЧИСТВНДОХ — она выдаст итог в процентах годовых.

Полученное значение делим на 365 дней и умножаем на число календарных дней в периоде, за который хотим узнать доходность.

В нашем примере инвестор за 9 месяцев получил 14% (это 18,7% разделили на 365 дней и умножили на 273 дня с февраля по октябрь).

Чтобы узнать о других разных формулах в Трейдинге, подписывайтесь на сайт Александра Герчика.

Разберитесь в инвестициях за 5 понятных уроков

Пройдите бесплатный мини-курс, чтобы разобраться в основах и получить must-have навык современного человека.

Выводы

Чтобы оценка риска и доходности портфеля ценных бумаг была максимально корректной, надо считать доходность. Это позволит сделать правильный анализ и возможно, перераспределить активы в портфеле.

Но идеальных способов расчета не существует — всегда будут присутствовать какие-то погрешности.

Вести расчеты расходов (комиссий, налогов) и прибыли можно в самой простой таблице Excel.

Точнее всего определение доходности вычисляет формула-функция ЧИСТВНДОХ — особенно, если движение денег на брокерском счете происходит нерегулярно.

Если подсчет доходности для вас дело слишком трудное, то будет выгоднее инвестировать в фонды и не заморачиваться с созданием собственного портфеля. Но даже в случае передачи капитала в доверительное управление немного разбираться в том, как вычисляется ожидаемая доходность портфеля ценных бумаг.

Если же вы намерены погрузиться в тему основательно и заранее понять, во что вам выгоднее вложиться, то приглашаем на бесплатное обучение трейдингу.

Часто задаваемые вопросы:

Как связаны доходность и риск портфеля?

Доходность портфеля, это процентное выражение, которое показывает на сколько вырос депозит. Риск это возможность потерять часть депозита. Для грамотного инвестирования необходимо балансировать эти значения.

Как рассчитать доходность портфеля ценных бумаг?

Для расчета прибыльности портфеля ценных бумаг необходимо разделить сумму прибыли на сумму изначально вложения, умножив результат на 100%.

Что показывает доходность портфеля?

Доходность портфеля показывает инвестиционный результат за конкретный промежуток времени. Чем выше доходность, тем лучше.